La diferencia la hicieron entre Vaca Muerta y el ‘roll over’ de dividendos de las compañías multinacionales aunque por la depreciación de la moneda, en algunos casos como el energético: terminó siendo preferible para algunos arbitrar tasas del 70% anual antes que remitirlos convertidos en divisas a las casas matrices. (Urgente 24).

La lluvia de inversiones, al igual que los ‘brotes verdes’, se convirtieron en frases que podrían funcionar como arengas de campañas electorales, pero fueron desafortunadas cuando las utilizó el gobierno de Mauricio Macri en plena gestión.

En la práctica, terminaron cayendo un 36% en 2016; un 32% en 2017 y un 18% en 2018, mientras en el mismo período la actividad económica bajó 2,1% en 2016, subió 2,7% en 2017 y volvió a declinar 2,5% en 2018.

Cepal (Comisión Económica para América Latina y el Caribe) prevé otro retroceso de 1,8% para 2019 y nadie proyecta signos positivos para 2020.

Sin embargo, el director de la consultora DNI, Marcelo Elizondo, un conspicuo miembro de la Fundación Pensar (el think tank de los intelectuales del macrismo de la primera hora), fue indulgente al encontrar en cifras del INdEC que en 2018 Argentina volvió a ser el 2do principal receptor de IED en Sudamérica y el 3ro en Latinoamérica, al recibir US$12.162 millones, lo que implica un alza de 5,5%.

Pero contextualiza la noticia en que ocurrió en medio de una caída de casi 6% en inversión externa en Latinoamérica toda, con descensos en Brasil, Colombia y Perú, y subas leves en Chile y Ecuador.

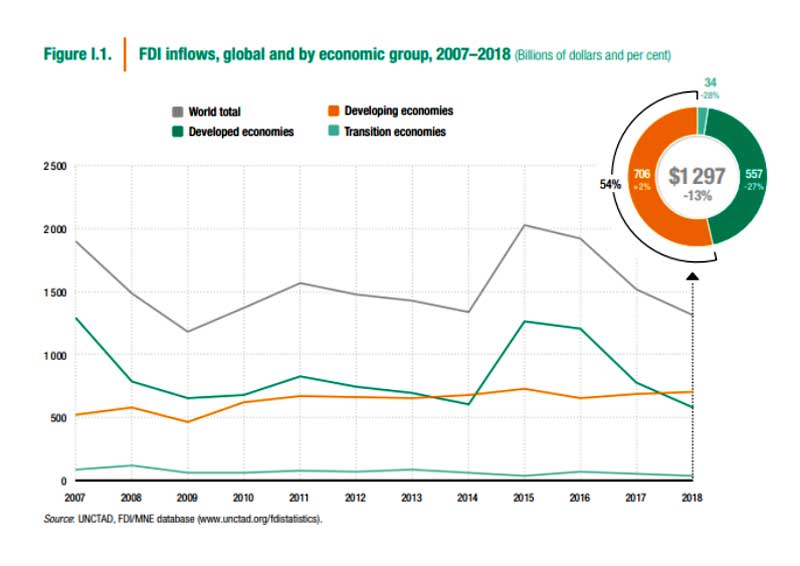

El marco mundial fue un desmoronamiento aún mayor, del 13%, según UNCTAD, y habría que preguntarle las causas en primer término a Japón, el mayor inversor en el planeta, y luego a China, Francia, Hong Kong y Alemania, que son los que le siguen.

“La principal razón del descenso (dado que el resultado de la IED en el mundo siempre es un saldo) fueron las repatriaciones de capitales por parte de las empresas estadounidenses (las más internacionalizadas del mundo) como consecuencia de las reformas implementadas por el gobierno del presidente Donald J. Trump, con incentivos para la repatriación de inversiones en el exterior para empresas norteamericanas”, señala Elizondo en su informe.

La principal razón del descenso (dado que el resultado de la IED en el mundo siempre es un saldo) fueron las repatriaciones de capitales por parte de las empresas estadounidenses (las más internacionalizadas del mundo) como consecuencia de los incentivos implementados por el gobierno del presidente Donald J. Trump.

Contra lo que sugiere el lobby estadounidense en Argentina, no hay que ver a USA como la principal fuente de inversiones del mundo, sino el que más inversiones recibe.

En todo caso, en los magros resultados que denota la cuenta capital de nuestro balance de pagos, el stock de capitales que históricamente llegaron del otro lado del continente es el más relevante.

De ahí que, al revés de la justificación que suele dar la Administración Macri a la volatilidad cambiaria, a Argentina le terminó yendo bien en materia de capitales que le fueron inyectados desde el exterior, si bien la inversión en general, que incluye a las domésticas, arrojó signo negativo en un año de plena debacle cambiaria, con recesión e inflación.

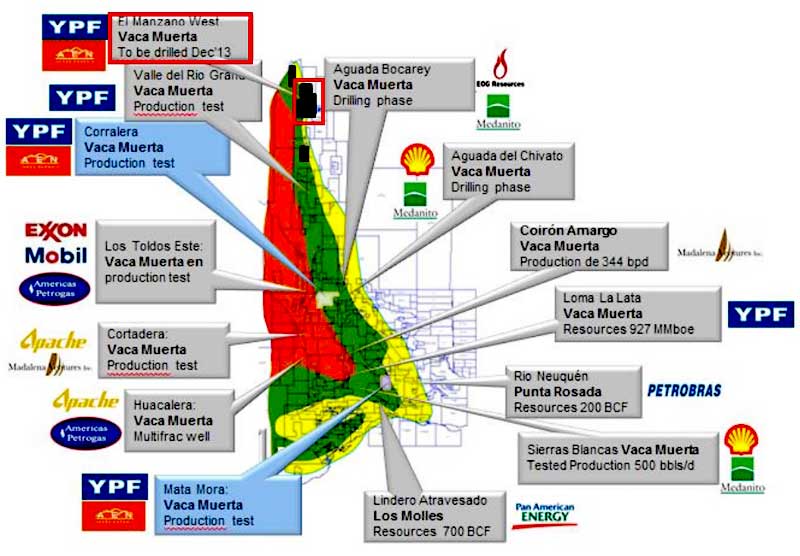

Sólo el imán de un megaproyecto como Vaca Muerta pudo atraer un tercio de las divisas que transitaron por las arcas del Banco Central, como sucedió, mientras los dos tercios restantes ingresados constituyeron un asiento contable de reinversión de utilidades por parte de las multinacionales, inclusive de las vinculadas con la energía.

Los flujos anuales de inversión extranjera directa (IED) hacia Argentina se elevaron, en consecuencia, al 8% del total de América Latina, porcentaje que coincide justo con su participación en la torta regional.

Contó para que se concretara ese avance relativo el comportamiento inverso en los principales países receptores, como México y Brasil, determinó que los fondos destinados a esta parte del planeta resultaran en total 5,6% inferiores a los de 2017, al alcanzar US$146.700 millones, de los que nada más que Brasil y México sumadas ocupan el 64%.

El socio mayor del Mercosur, pese al traspié último, sigue siendo, según UNCTAD, el mayor receptor regional de inversiones extranjeras.

Esta vez, nuestro país absorbió más flujos foráneos, a contramano de las bajas de Brasil (-9,4%), Colombia (-20,4%) y también (fuertemente) de Bolivia. México repitió la magra performance del año precedente, con una leve -1.5%.

Hacia arriba tiraron, asimismo, Chile (4,4% llegando a US$7.200 millones), Ecuador (50% gracias a la minería) y Panamá (21%), en tanto para abajo lo hicieron Perú (-9%) Costa Rica (-22%).

Aun con todos estos movimientos, la recuperación comparativa argentina no es suficiente para superar una vieja deficiencia: en el stock (acumulado) de IED recibida aún está debajo de Brasil, México, Chile, Colombia y hasta de Perú, puntualiza el presidente del capítulo Argentino de ISPI (International Society for Performance Improvement), investigador y profesor del Instituto tecnológico de Buenos Aires (ITBA), miembro consultor del CARI y director de la consultora DNI.

La pérdida de posiciones del país respecto de los vecinos continentales viene de largo, más atrás de la grieta electoral abierta entre Cambiemos y el kirchnerismo.

Reinversiones petroleras

Antes del cepo cambiario que empezó a regir el 1 de noviembre de 2011, en plena reelección de CFK, eran los aportes de dólares frescos de las casas matrices de las multinacionales los que nutrían la inversión extranjera directa, y fundamentalmente provenían de pedidos de préstamos de ese origen.

Otra fuente de ingresos de fondos eran los excepcionales pasamanos de paquetes accionarios, pero durante los últimos 4 años de regulaciones cambiarias se produjo una sobreinversión de ganancias de las empresas de capital extranjero radicadas en el país de US$ 29.343 millones, y fue precisamente en 2015 cuando se batió la marca histórica en más de 20 años, con US$8.058 millones.

Los números indican que, una vez levantada la barrera en 2016, no más de US$7.000 millones de los dividendos que las empresas y bancos de capitales extranjeros habían dejado de remitir a las casas matrices, aun con la vinculación bursátil con Nueva York, se volcaron a mejorar la capacidad productiva local.

Sí, en cambio, las modificaciones en las regulaciones cambiarias mostraron un pico de salida de divisas de US$16.111 millones en 2016, de manera tal que, entre diciembre de 2015 y la actualidad, los egresos netos se situaron un poco por encima de los contabilizados entre diciembre de 2011 y noviembre de 2015: US$3.627 millones contra US$3.186 millones, según datos de la Comisión Económica para América Latina y el Caribe (CEPAL).

Ya sin revisionismos, queda por delante un país con baja tasa de inversión y deudas a afrontar hasta 2023 de US$148.000 millones para pagar la financiación de la fuga de capitales, con auditoría contingente del Fondo Monetario Internacional.

La IED de 2018 demostró que el principal atractivo por ahora para el capital extranjero orientado a la producción es el que despierta Vaca Muerta, pero espera reformas legislativas y que baje el riesgo país para subir la postura. En esa expectativa se anotan también YPF y las empresas privadas Tecpetrol, de Techint, y las del Grupo Bulgheroni.

El plan de inversiones petroleras en ejecución este año suma compromisos por US$ 5.343 millones, en gran parte originados por la nacional YPF en Loma Campana y en Amarga Chica, según lo acordado con Petronas.

El otro interés enfoca a las reservas naturales de litio y de agua y, en el caso de las reinversiones de utilidades, a las acciones del Fondo de Garantía de Sustentabilidad de ANSeS.