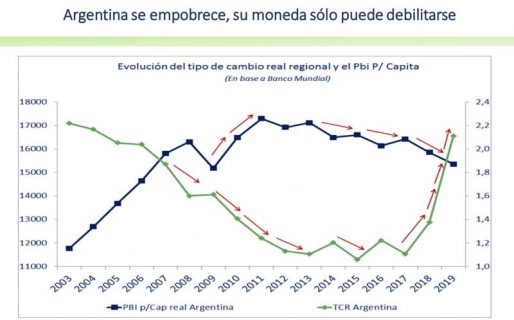

Una amplia mayoría de los argentinos apuesta por la tregua cambiaria, y necesitan que se estabilicen las variables, tan volátiles a menudo. Pero con la voluntad no garantiza el éxito. La economía precisa de cambios de rumbo, que no se han concretado, y esto amenaza el presente y el futuro, más allá del voluntarismo.

Argentina tiene dos problemas, un gravísimo problema monetario y un importantísimo problema fiscal. Por el lado monetario, hay un BCRA quebrado que asegura más devaluación y mayor inflación a futuro, lo cual (con el actual nivel de repudio por el peso) implica riesgo de hiperinflación. Puntualmente, el pasivo relevante a la hora de hacer política monetaria es más del triple que las reservas de libre disponibilidad. Por el lado fiscal, con los mercados financieros internacionales cerrados y el financiamiento del FMI consumido en más de un 75%, el programa financiero 2020-2023 luce muy difícil de financiar, y emerge el riesgo de default.

El BCRA quebrado, que conlleva a más devaluación e inflación, genera caída de la demanda de dinero, baja (sube) el piso (techo) al peso (dólar) y aumenta la relación deuda/producto, lo cual se traduce en un incremento de la tasa de interés y del costo de capital. Este incremento de la deuda y del costo de capital genera “debt overhang”, pisando aún más el nivel de actividad.

La deuda se vuelve más insustentable y el riesgo de default no sólo crece, sino que se acerca en el tiempo.

Por un lado, se necesita cada vez más superávit primario para que la deuda sea sustentable en términos financieros.

Por el otro, el aumento del ‘debt overhang’ impacta negativamente en el nivel de actividad económica, reduciendo aún más la capacidad de repago de la deuda. En este sentido, cada vez se hace más económicamente impagable la deuda soberana.

Una economía que no crece está condenada a no poder pagar su deuda y terminar cayendo en default.

En este sentido, hay que tener en claro que, sin crecimiento, no sólo no se pueden generar los recursos para pagar la deuda, sino que cada vez se necesita más superávit primario para que la deuda sea inter temporalmente sustentable.

La combinación de más deuda, mayor costo de capital, más decrecimiento económico y mayor superávit primario terminan haciendo que la deuda sea insustentable en términos sociales –según publica Urgente 24-.

Cómo si todo esto fuera poco, las recientes medidas económicas adoptadas por el gobierno nacional agrandan ambos problemas (fiscal y monetario), potenciando y acercando en el tiempo tanto el riesgo de hiperinflación como de default.

La victoria de Alberto Fernández sobre Macri por 17 puntos de diferencia en las PASO es el detonante, pero no el causante del salto del dólar de $45 a $58.

El reciente salto del dólar no se debe a las PASO, que es el detonante del problema, sino que es resultado de la falta de reputación, ausencia de credibilidad y pésimas políticas monetaria (BCRA) y fiscal (Hacienda), que son los verdaderos causantes del problema.

En otros términos, el resultado electoral sólo adelantó la caída de la demanda de dinero, que igualmente iba a terminar cayendo más temprano que tarde; probablemente algunas semanas después.

En este marco, recordemos que desde E&R siempre habíamos explicado que tanto el Sandleris 1 como el Sandleris 2 eran planes de estabilización transitorios.

En este sentido, siempre habíamos advertido que el Sandleris 2 duraría probablemente menos que el Sandleris 1, y que ambos planes sólo podían estabilizar al tipo de cambio, la inflación y la tasa de interés en forma transitoria.

Siempre remarcamos que más temprano que tarde el dólar y la tasa iban a volver a saltar, y luego la inflación acelerarse.

El BCRA acaba de anunciar el Sandleris 3. El Sandleris 3 no sólo no soluciona los problemas monetarios y de balance del BCRA, sino que promete agravarlos día tras día hasta las elecciones de octubre.

El BCRA seguirá con su política de expansión de base monetaria cero, alta tasa de interés y crecimiento exponencial de LELIQs como “siempre”, pero “ahora” asegura que venderá en forma discrecional todas las reservas que sean necesarias para mantener el tipo de cambio nominal estable en un nivel no informado (se supone entre $58 y $60).

En otras palabras, el BCRA anunció que va a seguir achicando su activo en dólares y agrandando su pasivo en pesos, es decir; confirmó que seguirá quebrando cada vez más su balance, agrandando y potenciando los problemas monetarios, lo cual hace crecer la promesa de un horizonte futuro y certero con más devaluación y más inflación.

Por el lado fiscal, el gobierno nacional anunció baja de impuestos sin previa reducción de gastos, lo cual confirma un escenario de mayor déficit primario.

Si a esto le sumamos que el aumento del peso de la deuda y el encarecimiento del costo de capital implican que ahora se necesita más superávit primario para que la deuda sea intertemporalmente sustentable, se confirma que las recientes medidas fiscales aumentan el gap fiscal entre lo que “hay” y lo que se “necesita” para tener chances de refinanciar la deuda y evitar el default.

Poniendo blanco sobre negro y haciendo un análisis de estática comparativa. Comparando hoy contra 15 días atrás, luego del salto del dólar y las medidas fiscales tomadas, el gap fiscal aumentó alrededor de 0,5 puntos porcentuales del PBI.

En este sentido, hay que recordar que hasta hace quince días atrás había un gap fiscal de 4,5 puntos porcentuales del PBI. Es decir, Argentina necesitaba hacer un ajuste fiscal de 4,5 puntos del PBI para que su deuda fuera sustentable en términos inter temporales. Ahora el ajuste es mayor: 5,0% del PBI.

Sin embargo, lo más grave emerge cuando dejamos de lado el análisis de estática comparativa y ponemos a rodar el análisis dinámico. La nueva política del BCRA, al perder reservas y seguir potenciando las LELIQs, achica el activo, agranda el pasivo y empeora la cuenta del resultado del BCRA, convirtiéndose en un taxímetro que agranda los desequilibrios monetarios en forma permanente.

Cuanto más reservas se vendan para mantener el tipo de cambio estable durante el período electoral, y más alta este la tasa de interés y más crezcan las LELIQs, más se “rompe” el balance del BCRA y más se agrandan los problemas monetarios debajo de la alfombra; con el consiguiente mayor costo a futuro.

Estabilidad del dólar nominal a costa de vender reservas, es más devaluación y más inflación futura. El peso (dólar) no tendrá piso (techo). No debe sorprender que si seguimos haciendo siempre lo mismo, lo más probable es que sigamos consiguiendo peores resultados, tanto a nivel monetario, cambiario, inflacionario como de nivel de actividad.

Paralelamente, esta nueva política del BCRA que implica necesariamente peor balance y consecuentemente más devaluación a futuro es también más insustentabilidad de la deuda en términos dinámicos.

¿Por qué?

Porque la actual política del BCRA, al asegurar más devaluación e inflación a futuro, por un lado, herirá aún más el nivel de actividad, pero por el otro lado, aumentará el peso del endeudamiento, el debt ovehang, el costo de capital y el superávit primario necesario para que la deuda sea sustentable.

En pocas palabras, la actual política monetaria del BCRA seguirá haciendo crecer y acercando en el tiempo el riesgo de default e hiperinflación.

En este sentido, tanto los agentes económicos individuales como las firmas deberían descontar, salvo un milagro de por medio, un escenario de mediano plazo (fines 2019 y 2020/2021) con un dólar más caro, pero con más inflación, lo cual implica importantes ajustes nominales. Como contracara, malos niveles de actividad económica.

¿Se puede evitar este escenario? Sí, sin duda. El próximo gobierno debería anunciar un programa de reformas estructurales de shock y todas juntas.

Y el FMI debería convalidar mayor financiamiento fresco y significativo; y también posponer vencimientos. Hay un inconveniente. Estas dos opciones (al menos por ahora) tienen baja probabilidad de ocurrencia.