La número uno, Saudi Aramco, superó los USD 2 billones de capitalización de mercado y gana casi 28 millones de dólares por hora. ExxonMobil, que había sido superada por Zoom, ahora la aventaja más de 13 veces. YPF a contramano: de una “capitalización” de poco más de USD 20.000 millones en 2011 oscila ahora por debajo de los USD 2.000 millones. Una “transición energética” cuesta arriba.

En abril de 2020, en plena etapa inicial de la pandemia de coronavirus y con gran parte de la población y el aparato productivo mundiales sometidos a cuarentenas de variada intensidad, el precio del petróleo cayó a subcero, un valor negativo, concepto que en economía se aplica a muy pocos ítems: basura, desechos tóxicos, residuos nucleares.

Según indica Infobae, el colapso productivo había hecho que centenares de buques petroleros vagaran por alta mar sin tener donde vaciar sus tanques. Los centros de almacenamiento estaban saturados y por un breve lapso fue más conveniente entregar la mercadería y pagar para que el comprador se la lleve, liberándose de complicaciones, costos de transporte y almacenamiento.

De pesadilla

Ese año fue una pesadilla para las petroleras. A fines de agosto, ExxonMobil, la más grande de EEUU, fue deslistada del Dow-Jones, el índice histórico más emblemático de Wall Street, para ser reemplazada por Sales Force, una firma de software en la nube fundada por un ex ejecutivo de Oracle. Dos meses después fue superada en valor de mercado por NextEra, una firma de energías renovables, y por Zoom, una firma fundada por un inmigrante chino que era desconocida al despuntar el año pero cuyo valor bursátil en diez meses de escalar superó (USD 140.000 millones vs USD 139.000 millones) al de la más grande y tradicional petrolera norteamericana, la mayor del imperio que había construido, hasta su desmembramiento, John Rockefeller.

Los brutales giros de los últimos dos años, desde el aumento de la energía y los alimentos a partir de 2021, y el impulso adicional que significó desde fines de febrero la invasión rusa de Ucrania, la guerra y las sanciones a Moscú, principal proveedor energético de Europa, llevaron las acciones de las petroleras a niveles de prepandemia.

La capitalización de ExxonMobil es hoy de USD 423.250 millones, poco más de 13 veces la de Zoom, que se redujo a USD 32.500 millones: sigue proveyendo una muy útil plataforma de comunicación virtual, pero ya no tiene detrás el dinero abundante con que los bancos centrales y los Tesoros de las principales potencias salieron al cruce de la pandemia. El aumento de las tasas de interés, en reacción a la inflación, retiró el crédito fácil con el que se financiaban apuestas a menudo alocadas.

El regreso de los dinosaurios, las viejas compañías de hidrocarburos, se nota en los rankings de capitalización de mercado y mucho más aún en los de ganancias corporativas. Así es que el sitio CompaniesMarketCap precisa que la compañía de mayor valor del mundo ya no es Apple, que fue superada por Saudi Aramco, la petrolera saudita, con una capitalización de 2,4 billones (millones de millones) de dólares. ExxonMobil, la segunda petrolera mundial, regresó al Top 10, ubicándose en el séptimo puesto del ranking, con la ya mencionada capitalización de USD 423.250 millones, y Chevron, alcanzó a meterse en el Top 20, más precisamente en el lugar 19, con una capitalización de USD 344.620 millones (tanto Exxon, como Mobil, con la que se fusionó, como Chevron, vale recordar, eran parte de la “Standard Oil” de Rockefeller).

A contramano

Distinta es la suerte de YPF, la petrolera de mayoría estatal de la Argentina, que de una “capitalización” de poco más de USD 20.000 millones en 2011 oscila ahora por debajo de los USD 2.000 millones después de que en 2012 el Estado expropiara el 51% de la compañía por la que, tras un acuerdo con Repsol, pasó a pagar, desde 2014, un flujo de bonos por cerca de USD 10.000 millones (USD 5.000 milones de “Valor Presente” al momento del arreglo) y a afrontar demandas en Tribunales de Nueva York que le costarán, en una estimación conservadora, no menos de USD 3.000 millones en resarcimientos judiciales.

La actual fortaleza de las petroleras es aún más notable en el ranking de ganancias globales: ocupan 7 posiciones del Top 20, desde los USD 242.210 millones de Saudi Aramco, pasando luego por los más de USD 45.000 millones de la noruega Equinor y la brasileña Petrobras, los más de USD 44.000 millones de la rusa Gazprom, los USD 37.000 millones por barba de ExxonMobil y Shell y los USD 32.650 millones de la francesa Total. Y probablemente pronto suba al Top 20 la norteamericana Chevron, hoy en el lugar 22 del ranking, con poco menos de USD 30.000 millones de ganancias.

El caso de Saudi Aramco es por cierto impresionante. Los USD 242.210 millones de utilidades de la petrolera saudita implican un ritmo de USD 4.658 millones de ganancia semanal, más de USD 660 millones por día y casi USD 28 millones de ganancias por hora, tomando en consideración los 365 días del año calendario.

Transición energética cuesta arriba

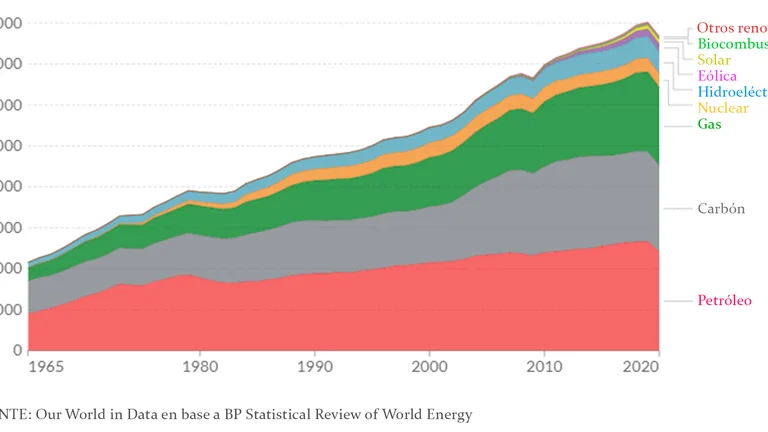

Sucede que los hidrocarburos (petróleo, gas y carbón) son la fuente primaria de poco más del 84% de la energía mundial. Las evidencias cada vez más claras y dolorosas del cambio climático impulsan una “transición energética”, pero desde bases todavía pequeñas. Un estudio de Our World in Data a partir de datos históricos del experto de origen checo Vaclav Smil (uno de los autores preferidos de Bill Gates) y la suerte de biblia energética que publica cada año la petrolera británica BP precisa, por ejemplo, que en 2021 la inversión en “energías de transición” (básicamente, renovables) fue de nada menos que USD 755.000 millones, pero que incluso con cifras así la parte de las fuentes renovables en la producción total de energía aumentó entre 2000 y 2010 en apenas 1,1 puntos porcentuales y era en 2020 de apenas 3,5 por ciento.

La actual transición (el mundo ya vivió la de la biomasa al carbón y del carbón al petróleo, luego reforzado por el gas) requiere inversiones gigantescas y sostenidas en minas, canales, generadores, grillas, transporte, sistemas de distribución) y cambio de hábitos de consumo, si es que el mundo pretende alcanzar la “emisión cero” (de carbono) hacia 2050.

Mientras tanto, los dinosaurios seguirán entre nosotros.