Se trata de un incremento del 10 por ciento promedio sobre la primera oferta oficial, que los acreedores privados aún consideran por debajo de sus aspiraciones económicas y financieras

Alberto Fernández y Martín Guzmán estaban solos en la quinta de Olivos analizando la estrategia oficial frente a los bonistas que habían invertido 66.000 mil millones de dólares en títulos soberanos de la Argentina. El presidente escuchó con atención a su ministro de Economía y a continuación dio una orden sin eufemismos: “Mejorá la oferta. No quiero el default”.

Guzmán regresó a su despacho del Palacio de Hacienda con la instrucción repiqueteando en sus oídos. Consideraba que la primera propuesta estaba encuadrada en los niveles de sostenibilidad de la deuda externa acordada con el Fondo Monetario Internacional (FMI), pero cumplió en pocos días con la orden presidencial.

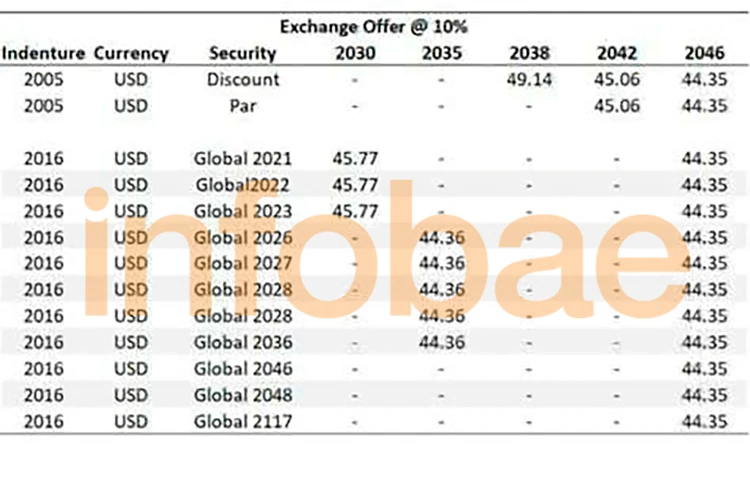

Y durante este fin de semana, en medio de una compleja negociación para reestructurar la deuda externa privada, el ministro de Economía entregó a los bonistas este cuadro confidencial publicado por Infobae:

En términos simples, Guzmán mejoró un diez por ciento su propuesta inicial. Pasó de 40 dólares de Valor Presente Neto (NPV), a un promedio de 45 dólares de NPV por cada lámina de 100 dólares.

“Les quiero decir que no era intención de este ministerio llegar a este número. Se trata de una decisión política”, habría dicho el ministro de Economía, acorde a la información aportada por uno de los bonistas que participó de las negociaciones.

Los fondos de inversión analizaron la oferta mejoradade Guzmán y replicaron que no alcanzaba. Ahora, en plena negociación, esos bonistas de Wall Street exigen un promedio de 53 dólares de NPV sobre 100 de cada título soberano.

La distancia entre las puntas aún es importante: 45 de NPV ofrece Guzmán versus 53 de NPV que replican los bonistas bajo legislación extranjera.

Esta diferencia de ocho dólares, esencial para llegar a un acuerdo, paralizó las negociaciones del fin de semana largo. Hubo dos videos conferencia el sábado, y luego todo quedó en suspenso. Guzmán habló con el Presidente en Olivos, y ahora ambos esperan que los acreedores privados vuelvan a avanzar en la negociación.

“La pelota está en Wall Street”, explicó un miembro del Gabinete que pasa su vida yendo y viniendo a la quinta presidencial.

Además del Valor Presente Neto (VPN) de los títulos soberanos, estas son las diferencias que aún separan al Gobierno de los Fondos de inversión:

1. Plazo de gracia. Guzmán se mantiene en 3 de años de plazo de gracia.

2. Intereses del cupón. El ministro no se mueve del 0,5 anual a partir de noviembre de 2023.

3. Los pagos que caerán en default en 2020. Son aproximadamente 3.500 millones de dólares. Guzmán quiere incorporarlos la reestructuración. Los bonistas exigen cobrarlos en los plazos previstos en cada emisión de los títulos. Por ejemplo: si se cierra la negociación, Argentina debería abonar los 503 millones de dólares de los bonos Global que ya están en default desde el 22 de mayo.

Guzmán no está negociando en soledad. Alberto Fernández conoce cada detalle de la pulseada con los fondos y aguarda su momento para entrar a escena. El presidente ya sabe que BlackRock, Pimco, Fidelity y Ashmore amenazan con “acelerar” el default y demandar a la Argentina en los tribunales de Manhattan, si no se cumplen sus expectativas económicas y financieras.

Pero Fernández considera que los acreedores privados aún están “blufeando” (mintiendo, en la jerga del poker) y juega con los tiempos que le dio la extensión de la oferta oficial. Este plazo vence el próximo 2 de junio, un margen suficiente para que el jefe de Estado se siente en la mesa de negociación y cierre un deal equilibrado entre ambas partes en litigio.

Será otra semana tensa. Hay 66.000 millones de dólares en juego.