El dato de inflación nacional de diciembre que el INDEC divulgará hoy viene con un condimento especial. Si resulta lo suficientemente bajo, gatillaría un importante cambio en la política cambiaria que viene implementando el Gobierno. Según anunció el propio Presidente, el ajuste del dólar oficial podría bajar del 2% al 1% mensual, en caso que se sostenga la desaceleración inflacionaria.

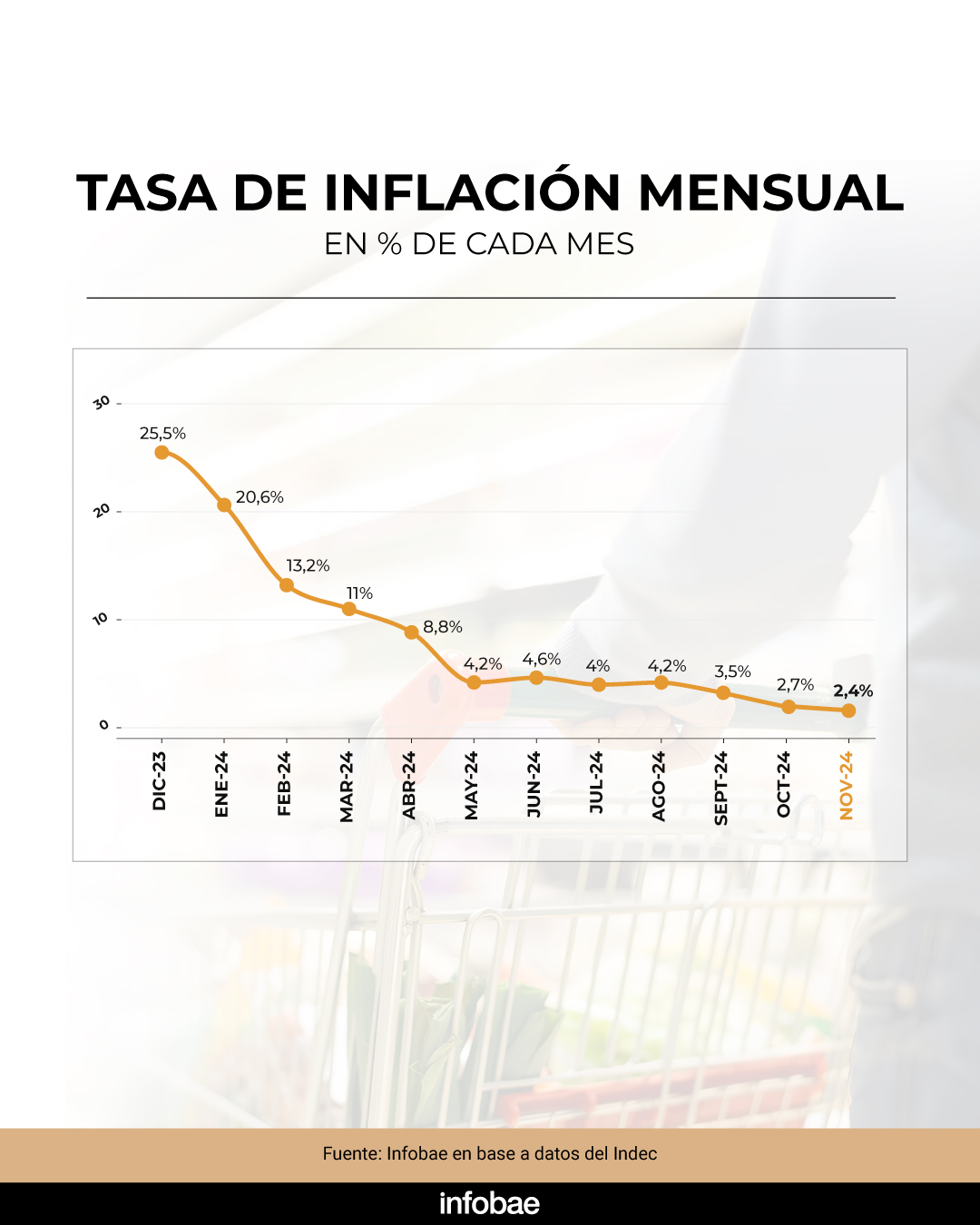

Los últimos dos meses la inflación se mantuvo abajo del 3%. En octubre llegó a 2,7% y en noviembre a 2,4%. Javier Milei prometió que de darse un tercer mes en estos niveles se avanzaría en una reducción del “crawling peg”, o sea la reducción gradual del ritmo de ajuste del dólar oficial. En caso de decidirse este paso, la expectativa es que suceda recién en febrero.

Los economistas que tienen sus propios cálculos de inflación coinciden en que diciembre también dará abajo del 3%. Por lo tanto, habrá que esperar el nivel exacto para proyectar si el Gobierno estará dispuesto a dar ese paso. Por otra parte, diciembre es un mes de estacionalidad alta, por lo que también parece un hecho que el índice rebotará respecto al valor de noviembre, que terminaría como el mes de menor inflación del año.

La inflación porteña encendió alertas, al arrojar 3,3% en diciembre. Sin embargo, hubo un fuerte salto de servicios -por encima del 4%- que tienen un peso menor en el cálculo del índice nacional.

La reducción del ajuste del dólar oficial tiene como objetivo principal acelerar la disminución de la inflación. Como hay acceso a divisas para importar, si el costo de acceder a esos dólares aumenta menor esto debería trasladarse al consumidor. Y es algo válido tanto para bienes importados como para las empresas que utilizan insumos importados para su proceso productivo.

Sin embargo, hay algunas variables que pueden conspirar para que el piso de 2% tarde más en ser perforado. Por ejemplo sigue pendiente un incremento en el boleto del transporte público en zona metropolitana. Y también hay más presión para que suban los combustibles, luego del aumento del costo del barril a nivel internacional, ya cerca de los USD 80.

La posible disminución del crawling peg también desató algunas críticas. Una de ellas es que el principal impacto será el de agravar el atraso cambiario en los próximos meses. Esto se debe a que el dólar aumentaría solo 1% por mes, pero la inflación se mantendrá durante muchos meses por encima de ese nivel.

Al mismo tiempo, hay peligro que aumente la brecha cambiaria, como sucedió en los últimos días. Desacelerar el dólar oficial implicaría desoír por parte del Gobierno las advertencias de quienes hablan de atraso cambiario.

La consecuencia podría ser que los dólares financieros aumenten gradualmente para salir de esta situación, cuando el dólar oficial se movería en el sentido contrario. La consecuencia es el aumento de la brecha cambiaria, como sucedió en las últimas jornadas, superando el 10%. O bien obligaría al Central a incrementar el ritmo de intervención, en caso que los dólares financieros tiendan a subir a un ritmo mayor.

En la revisión del programa 2022-2023, el FMI le vuelve a recomendar al Gobierno una mayor flexibilidad cambiaria. De esta forma, se le daría al Banco Central mayores herramientas para acumular reservas, que es uno de los puntos más sensibles de la política económica.

Es cierto que Milei y su ministro de Economía, Luis Caputo, aseguraron que la reducción del ajuste del tipo de cambio oficial es el paso previo para la unificación del tipo de cambio. Pero esto no sucedería antes de las elecciones legislativas, que todavía están muy lejos en el calendario.

También hay expectativa por lo que pueda resolver el BCRA en relación a la tasa de interés y una posible disminución. Hace un mes, la tasa de política monetaria bajó del 35% al 32% y ahora se especula con una reducción adicional, considerando que las expectativas de inflación para el año la sitúan en poco más del 25%.

Sin embargo, no parece tan fácil bajar la tasa en enero, teniendo en cuenta que los dólares financieros están más firmes y que el contexto internacional luce más complejo.

No está tan claro, por lo tanto, que el Central defina tan rápido una nueva baja de tasas o podría definirla recién en febrero.

La lógica indica que la reducción del crawling para el dólar y de la tasa debería ocurrir casi simultáneamente. Hoy se empezarán a develar algunas de estas incógnitas.