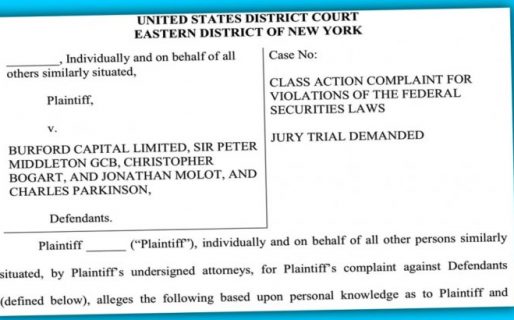

Inversores que se suponen damnificados por las acciones de Burford en el caso YPF demandarán al fondo británico por la “violación de las leyes de mercado y engaños a los accionistas”, al subvaluar los activos de la causa y encubrir gastos ocultos. La demanda quedará abierta hasta el 21 de octubre, y será presentada en los tribunales de la Corte del Distrito Este de Nueva York.

La presentación, a la que estudia presentarse el país también como damnificado indirecto, se basa en la denuncia por “fraude contable” por la sobrevaloración de las ganancias que Burford Capital sufrió a partir de la publicación de una documentación elaborada por la agencia estadounidense Muddy Waters Research, en el que se acusa a la compañía de fraude contable al tergiversar sus resultados “manipulando su rendimiento del capital invertido y la tasa interna de rendimiento, así como el estado de su negocio en general”. A partir de esta presentación de la primera semana de agosto, las acciones de la casa de litigios londinense se derrumbaron 46%.

Según Muddy Waters, parte del fraude de Burford se concentra en su principal activo: el juicio por la reestatización de la petrolera argentina, sobrevalorando hasta siete veces la potencial tasa de ganancia, afirmando que el capital invertido es del 426%, en lugar del 3.278%. El informe señala en varias oportunidades que Burford escondió los costos del juicio contra la Argentina, y que concentra la mayoría de sus activos (inflados) en cuatro causas fundamentales donde la de YPF es, lejos, la más importante.

Siguiendo la línea de Muddy Waters Research, y basándose en el nuevo cálculo de los activos de Burford, de los u$s1.000 millones que según el último balance de Burford serían los activos que poseen de la causa contra la Argentina; ese dinero se devaluaría hasta tres cuartos de su dinero original. Y, según los abogados que representan al país, y dado el nuevo escenario, cobraría más fuerza la posición de demostrar que el juicio no tendría validez por la manera en que Burford compró la causa en los tribunales comerciales españoles.

Burford Capital había presentado en la Bolsa de Londres el 25 de julio pasado su reporte semestral de resultados correspondiente al período enero-junio 2019, en el que, obviamente, el juicio por YPF era el protagonista. Había valuado allí sus activos potenciales en el caso en unos u$s1.000 millones de los aproximadamente u$s3.000 millones que costaría el juicio en el caso de ser negativo para el país. Burford había anunciado, además, que mantenía el 61,25% del caso, y que en sociedad representa a unos 40 inversores privados –según publica Ámbito Financiero-.

La identidad de estos socios se mantiene estrictamente en secreto y desde la defensa de la Argentina se reclama a la jueza Preska que, en el caso de tener que liquidar la deuda (algo que, tal como lo adelantó este diario, no ocurrirá en 2019), se den a conocer los nombres de todos los litigantes a los que habría que pagar. En ese informe, que fue puesto en foco por Muddy Waters, se menciona además que en el primer semestre de 2019 la compañía cotizante en la Bolsa de Londres obtuvo una ganancia del 36% en sus inversiones de activos, y del 40% en sus ingresos totales. Esta rentabilidad se debe, en gran parte, a la actividad del fondo ante el juzgado de Preska en el caso YPF, dados los avances del caso en el juzgado del segundo Distrito Sur de Nueva York al menos al momento de cerrar el balance de julio pasado. Se mencionaba, además, que esa valuación debía actualizarse (en positivo) durante el segundo semestre, a partir de los avances que descartaba tendría la causa a favor de la posición del demandante. Sin embargo, cinco días después, y a partir del logro de CS&M de poder abrir el juzgado de Preska durante el resto del año a la presentación de pruebas de parte de la Argentina para intentar demostrar que hubo actos de corrupción que se investigan en el país que ameritan que la jueza los analice, la velocidad que pronosticaba Burford para la solución a su favor de la causa se frenó.

Ahora incluso volvió a tomar forma, al menos para los ojos de la Argentina, la posibilidad de que la causa se mude a Buenos Aires. Si bien el éxito para la Argentina está lejos (y aún es poco probable que se dé), el hecho de que Burford demorara al menos seis meses más como mínimo para saber si va a cobrar, cuánto y cómo ya significaba una pérdida en la valuación de sus activos en la causa. Con la novedad de ayer proveniente de Muddy Waters, y la concentración de los activos en este caso, la caída de las acciones de Burford Capital estaba descartada al inicio de la jornada bursátil londinense.

Hasta junio pasado, el fondo inglés aseguraba que había ganado un 236% en dólares en algo más de cuatro años de vigencia de la causa, luego de que a fines de 2015 comprara el caso en los tribunales de quebrantos de Madrid. Se estimaba en junio que si el fallo final fuera negativo para la Argentina, ganaría hasta un 500%. De tener éxito final, Burford y el resto de los litigantes recibirán por el reclamo entre u$s3.000 y u$s3.500 millones (dependiendo de la decisión final de la Justicia norteamericana), algo menos de la mitad de lo que vale YPF hoy en el mercado: unos u$s6.900 millones. En el momento de la nacionalización, en 2012, el valor que se determinó que valía la compañía (para calcular el precio a pagarle a Repsol), era de u$s11.000 millones. Burford había comprado a los tribunales españoles la causa de las quiebras de Petersen Energía y Petersen Energía Inversora, por unos u$s15 millones.

Originalmente, el fondo especializado en litigar en el mundo en casos como el de YPF había comprado el 70% de la causa. Actualmente sostiene el 30%, habiendo colocado a unos 40 inversores privados el resto. El 40% que ya vendió lo fue colocando en diferentes momentos del avance del caso y a medida que se aproximaba el momento actual, su precio iba en incremento, otorgándole a Burford (un especialista en manejar los tiempos de la oferta y demanda de los casos que va litigando) ganancias extraordinarias.

Si el caso continúa sin resolución durante un tiempo más, pero finalmente el fallo se mantiene a favor del demandante Burford, más dinero habrá que pagarle al fondo inglés. Sin embargo, como se trata de un fondo especulativo de alto riesgo cotizante en la Bolsa de Londres (donde atrae inversores esperando ganancias extraordinarias en el menor tiempo posible), la extensión del caso no es una buena noticia. Burford reclama por los supuestos daños que el pago a los españoles de Repsol le provocó al 49% restante de los accionistas de la petrolera, luego de la nacionalización de 2012. Ese dinero iría a las arcas del fondo Burford. Aún es un misterio (aunque hay sospechas de todo tipo) sobre quiénes son los dueños de los derechos de los otros millones de dólares que el país deberá liquidar. Algunas de esas especulaciones hablan de fuertes (y muy serias) vinculaciones políticas locales de los propietarios de las acciones que reclaman por los derechos de ese dinero.