Un informe de Pedro Casales, licenciado de Administración de Empresas y secretario de prensa de CAME, para Urgente 24.

A partir de mayo la situación de las pymes se agravó notablemente debido a la fuerte devaluación pero especialmente por la abrupta suba de las tasas de interés que fija el Banco Central de la República Argentina (BCRA) como tasa de referencia.

En su momento fue anunciado como una medida transitoria de algunas semanas para calmar el dólar y los mercados. Se elevó la tasa de un promedio del 25% al 30% llevándola abruptamente a un 40% de interés anual (recordemos que hasta fines del 2017 las pymes teníamos tasas preferenciales para inversión productiva y capital de trabajo al 17% anual, y en otros casos hasta 6 puntos de subsidio de tasas desde la SEPYME, todo esto finalizó en diciembre del 2017).

Así es como llegamos a Septiembre, donde el peso se vuelve a devaluar hasta $40 por dólar y la tasa de referencia del BCRA es fijada entre el 50% y 60% de interés anual, esto pone un piso al costo del financiamiento pyme que imposibilitado de cancelar deudas producto de la baja de las ventas no tiene más alternativa en la mayoría de los casos que convalidar estas tasas.

Nuevamente el anuncio es que son tasas de emergencia y de corto plazo, sin embargo economistas y el mismo gobierno pronostican que la salida de esta situación será entre fin de año los más optimistas y el 1er. o 2do. trimestre de 2019 el resto.

El grave problema que esto plantea es que no sabemos cuántas pymes podrán llegar a ver esta recuperación y evitar que este nivel de tasas pase de ser un problema financiero de corto plazo pase a un problema económico difícil luego de remontar con las consecuencias que ello genera a nivel recaudación, empleo y cadena de pagos.

La situación de las pymes es sumamente complicada tras la fuerte devaluación, especialmente por el stock de deuda bancario acumulado que llega a casi $500.000 millones.

El Ministerio de Producción intenta ahora asistir a las pequeñas y medianas empresas con créditos subsidiados para descuento de cheques. Lanzó en junio un paquete de unos $26.000 millones, a través de una docena de bancos provinciales a tasas del 29% anual. Ese cupo ya se va agotando. Llevan colocados $18.000 millones, y definitivamente se necesitará más.

Desde CAME hemos pedido de manera formal al Ministerio de Producción que parte de los encajes que ahora tienen los bancos de manera remunerada sean usados para asistir en una baja de las tasas de interés que les cobran a las pymes.

El resultado de este alto nivel de tasas es un estiramiento de la cadena de pagos que de un promedio de 30 a 60 días según el sector paso a 90/120 dias. En Córdoba una provincia que venía mejor que la mayoría, una encuesta revela que el 75% de las firmas estiró entre 60 y 90 días, en tanto que el 65% dice usar el descuento de cheques como operatoria común.

El sector público nacional y provincial también suma presión estirando los pagos que sufren las pymes que son sus proveedoras.

En Agosto la cantidad de cheques rechazados por falta de fondos ascendió a algo más de $4.500 millones, lo que representa el 1,2% del total de dinero que pasó por la cámara compensadora durante el período, según datos del Banco Central, es el doble del registrado en agosto de 2017, cuando la cifra fue de $2.250 millones.

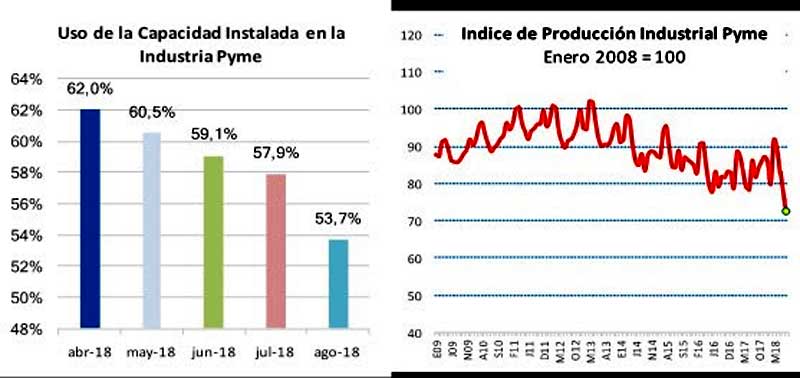

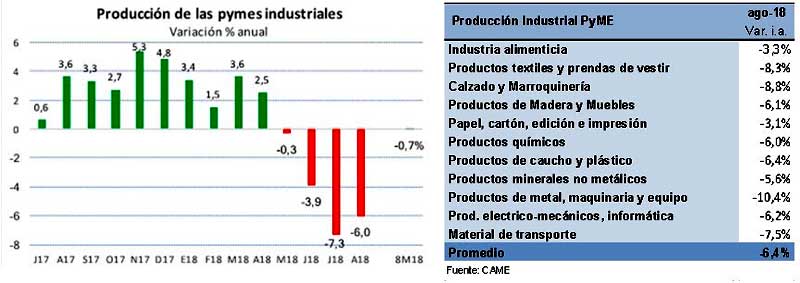

La industria argentina sigue produciendo con altos niveles de capacidad ociosa: el uso del potencial instalado volvió a caer en agosto, a 53,7% (desde 62% en abril, 60,5% en mayo y 59,8% en junio). Los industriales en algunos sectores están sobre-stockeados, lo que reduce aún más la capacidad productiva. Es probable que cuando finalicen de vender el stock, la situación pueda reactivarse.

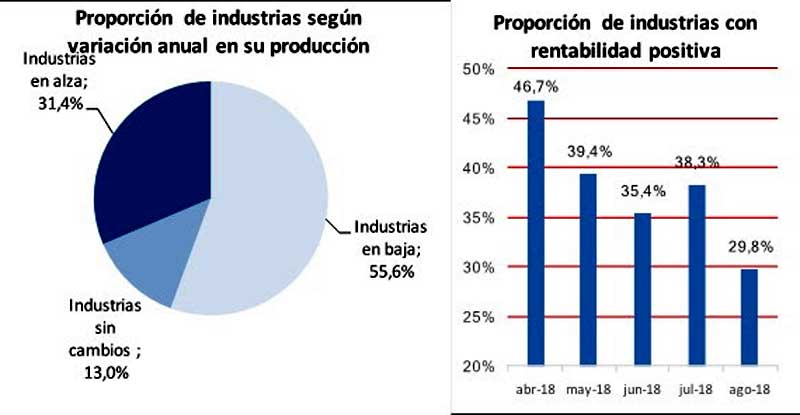

El correlato natural de tasas de interés elevadas y alta capacidad ociosa es que según la encuesta de CAME. En agosto, sólo el 15% de las empresas consultadas dijo tener planeado nuevas inversiones de acá a fin de año, y otro 14% lo estaría evaluando y no descarta esa opción. Pero el 70% no tiene planes de invertir por ahora, mientras que a principio de año casi el 50% tenía planes de inversión.

Entendemos que es necesario calmar los mercados y la tasa de interés es una de las herramientas para ello, sin embargo en Argentina donde tenemos uno de los niveles más bajos de deuda privada en relación al PBI (14,5%), este tipo de políticas deben ser aplicadas junto a paliativos para que las pymes no caigan atrapadas en una situación sin salida, que afecta la subsistencia de muchas de ellas, frena la inversión y limita el crédito al consumo.

El Gobierno y las finanzas públicas nacionales y provinciales tienen su salvataje con el FMI mientras las pymes estamos en medio del desierto, siendo que representamos el 70% del empleo privado del país, es urgente que este tema sea tratado antes que el problema de tasas y cadenas de pagos genere cierre de pymes, y ya el rescate llegue cuando sea demasiado tarde.